房产抵押贷款公司简介(住房抵押贷款公司的介绍)

目

录

一、CMBS概念

二、特点

三、典型交易结构

四、与权益型类REITs的区别

五、资产准入标准及监管要求

六、典型案例

01

CMBS概念

CMBS(Commercial Mortgage-backed Securities)即商业房地产抵押贷款支持证券。该等资产支持证券产品通常以商业物业作为底层物业资产,以商业物业抵押贷款作为底层基础资产,以商业物业的抵押贷款债权(信托受益权)作为基础资产,通过结构化分层设计,以商业物业的租金及运营收入等作为偿还贷款本息/证券本息的资金来源。

在国际成熟市场中,从融资人的角度出发,与商业物业资产证券化相关的产品可以分为权益类证券化和债权证券化产品。权益类证券化产品以权益型REITs为主;债权证券化产品以CMBS为主,以CMBS衍生出的抵押型REITs为辅。权益型REITs和CMBS的主要区别在于物业的所有权是否发生转移;而CMBS和抵押型REITs的主要关系在于抵押型REITs可以以CMBS作为投资标的/基础资产,因此具有更好的分散性和流动性(国际成熟市场中,商业抵押贷款主要由商业银行、投资银行、基金等资金充足的机构提供,CMBS的分散性可能因单一资产、单一借贷人、单个商业物业上较大贷款额度而较为有限;而抵押型类REITs可以进行丰富的投资组合,具有较好的分散性,可以通过发行股票和债券实现较好的流动性)。

在中国国内市场中,由于受到国内法律法规的限制,国内商业物业的资产证券化产品与国际成熟市场中的产品有所区别。以中国实践套用国际概念,在实践中产生了一些新的具有中国特色的概念,例如类REITs、准CMBS、私募REITs、混合型REITs等,其定义并无统一标准,尤其是国内CMBS产品及抵押型类REITs产品在实践中往往难以明确区分。鉴于国际概念与国内实践之间的差异,本文并不试图在定义、概念方面厘清中国实践与国际概念之间的关系,仅为讨论之便利,以国内交易所挂牌的标准CMBS(在我国现行法律法规体系下,CMBS项目可以通过在证监会监管下发行企业资产支持专项管理计划或在银行间市场交易商协会监管下发行资产支持票据来实现,实践中企业主要采取前者作为实现方式)作为对象介绍国内CMBS产品的基本特征。

02

特点

国内CMBS具有如下特点:

03

典型交易结构

国内市场上CMBS的交易结构主要分为两种:

1、单SPV结构——贷款人直接向借款人发放贷款或通过银行向借款人发放委托贷款,然后将贷款债权转让给资产支持专项计划;

2、双SPV结构——贷款人通过信托计划(SPV1)向借款人发放信托贷款,然后将信托受益权转让给资产支持专项计划(SPV2)。

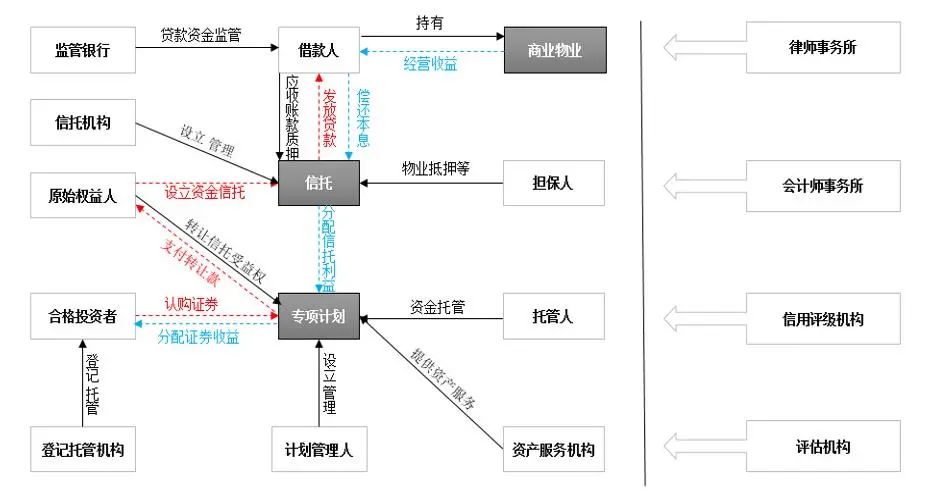

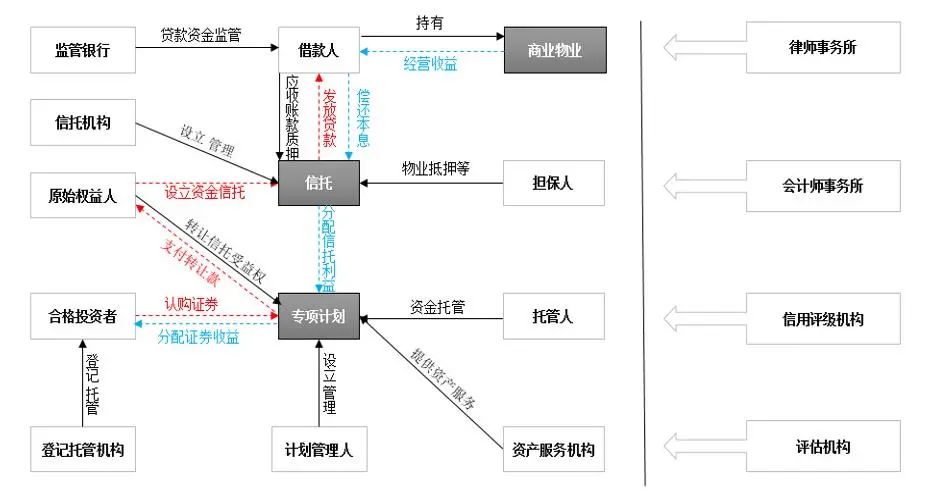

国内证券交易所发行的CMBS产品广泛采用了双SPV结构,具体如下图所示:

简述如下:

04

与权益型类REITs的区别

从投资人的角度而言,国内CMBS与国内权益型类REITs有如下主要区别:

类别

CMBS

权益型类REITs

性质

债权类

权益类

原始权益人

债权人

物业所有人

持有底层物业

不持有

持有

基础资产

信托受益权或抵押贷款债权

私募基金份额

收益来源

租金及运营收益

租金及运营收益+资产增值

底层现金流

的分配

偿付贷款本息

以股息或分红形式向SPV分配,也有可能偿还股东借款本息

税负

不涉及土地增值税和企业所得税

涉及土地增值税和企业所得税

融资用途

受限

不限

05

与权益型类REITs的区别

国内CMBS通常须满足以下条件和要求:

1、基础资产不属于基金业协会基础资产负面清单。根据中国证券投资基金业协会颁布的《资产证券化业务基础资产负面清单指引》(2014年12月),有下列情形之一的与不动产相关的基础资产属于负面清单,不符合资产证券化业务监管要求:

a)因空置等原因不能产生稳定现金流的不动产租金债权。

b)待开发或在建占比超过10%的基础设施、商业

物业、居民住宅等不动产或相关不动产收益权。当地政府证明已列入国家保障房计划并已开工建设的项目除外。

c)不能直接产生现金流、仅依托处置资产才能产生现金流的基础资产。

d)最终投资标的为上述资产的信托计划收益权等基础资产。

2、根据《资产证券化业务风险控制指引》(2015年2月),基础资产为不动产的,管理人可以为投资或者运营的目的向金融机构借款,金额不得超过其最近一次资产估价报告确定的基础资产总值的 30%。

3、底层现金流锁定。根据《资产证券化监管问答(一)》(2016年5月),以单一信托受益权为基础资产,基础资产除必须满足现金流独立、持续、稳定、可预测的要求之外,还应当依据穿透原则对应和锁定底层资产的现金流来源,同时现金流应当具备风险分散的特征。无底层现金流锁定作为还款来源的单笔或少笔信托受益权不得作为基础资产。

4、交易所对基础资产也有具体的要求。例如,根据深交所《资产证券化业务问答》(2017年3月),基础资产为商业物业抵押贷款的证券化项目应关注以下方面:

a)底层物业应为借款人合法持有的成熟商业物业(写字楼、购物中心、酒店等),建议位于一线城市或二线城市的核心地段。

b)底层物业须权证齐备,由借款人合法持有,且不得附带抵押或者其他权利限制。如存在权利限制情况的,应设置合理安排在贷款放款后解除相关权利限制。管理人须就解除权利限制的流程、资金监控措施和风险处置安排等进行明确约定和披露。

c)借款人应具备持续运营能力。管理人应对专项计划存续期间借款人运营物业的相关成本进行测算,并对成本覆盖做出安排(储备金账户、母公司补足、提取部分物业收入等)。

d)管理人应充分说明并披露证券化抵押率设置的合理性。对于以置换经营性物业贷款为目的的证券化项目,管理人应比较拟置换贷款和证券化项目的抵押率水平,并结合借款人主体、

底层物业等情况综合说明抵押率设置的合理性。

e)管理人应对商业物业的可处置性进行说明。评级机构应在评级报告中对物业抵押担保的效力进行分析和确认,并对物业的处置价值进行压力测试。

f)为底层物业出具房产评估报告的评估机构应具备住建部核准的房地产估价机构一级资质。建议评估机构选用收益法作为最主要的估价方法,并根据《房地产投资信托基金物业评估指引(试行)》(中房学〔2015〕4号)的相关要求对底层物业进行评估。

5、此外,市场上已成功发行的CMBS案例通常还有以下特点:

a)物业运营时间原则上超过2年,优质物业可放宽。

b)出租率方面,写字楼出租率通常达到90%,商场出租率通常达到80%,酒店入住率通常不低于60%。

c)抵押率方面,通常写字楼不高于70%,商业不高于60%,酒店不高于50%。

d)增信主体信用评级达到AA(国企)或AA+(民企)。

06

与权益型类REITs的区别

1、以下为采用双SPV结构、于2019年发行的“中×-×达广场长江经济带一期资产支持专项计划”基本情况:

专项计划名称

中×-×达广场长江经济带一期资产支持专项计划

原始权益人

×达商业管理集团股份有限公司

管理人

中×证券股份有限公司

托管人

×银行股份有限公司大连分行

时间

2019年5月

品种及规模

优先级资产支持证券的目标募集资金总规模为26亿元

评级

优先级资产支持证券为AAA

标的物业

松江×达和江北×达持有的商业、商办和停车场物业

基础资产

信托受益权,松江×达和江北×达出租其持有的标的物业产生的租金收入和停车费分成收入为重组债权的重要还款来源

底层资产

信托贷款

增信措施

优先级/次级安排;差额补足义务;不动产抵押;应收账款质押;租金现金流超额覆盖

交易结构详见下图:

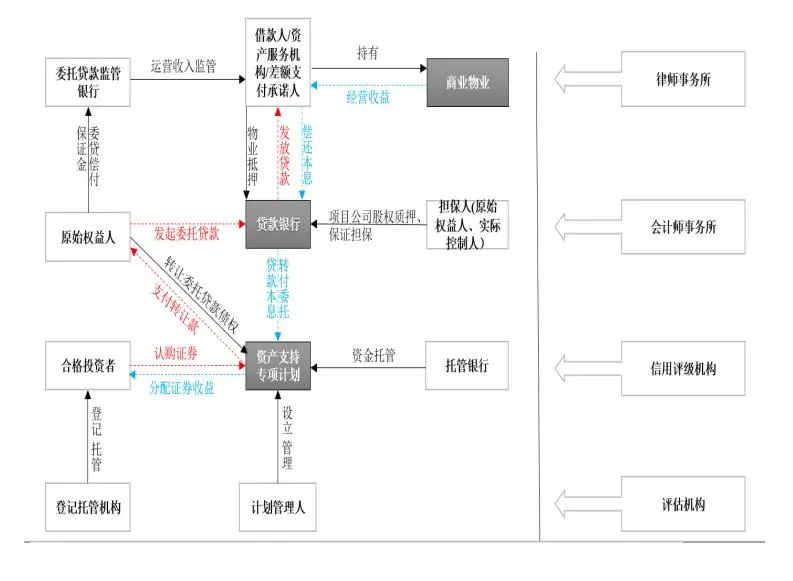

2、以下为采用单SPV结构、于2017年发行的“深圳市×假日广场资产支持专项计划”的基本情 况:

专项计划名称

深圳市×假日广场资产支持专项计划

原始权益人

深圳市×集团股份有限公司

借款人/物业持有人/差额支付承诺人

深圳市×假日广场有限公司

担保人

深圳市×集团股份有限公司及其董事长

委贷监管银行/资金监管银行

×商业银行(中国)有限公司深圳分行

管理人

×证券股份有限公司

托管人

中国×银行股份有限公司深圳分行

时间

2017年2月

品种及规模

优先级资产支持证券的目标募集资金总规模为50.36亿元

评级

优先A级资产支持证券为AA+,优先B级资产支持证券为AA

标的物业

借款人持有的×假日广场商业、办公、停车场物业

基础资产

原始权益人对借款人享有的借款债权及其担保权利,现有的和未来的所有债权及其产生的本息、罚金、违约金、损害赔偿金等全部收益及相应担保或补救措施的权利。

底层资产

原始权益人通过委贷监管银行向借款人提供的53.01亿元委托贷款。

增信措施

优先级/次级安排;差额补足义务;不动产抵押;股权质押;保证担保。

交易结构详见下图:

李海浮合伙人

lihf@junhe.com

业务领域:

房地产和建筑工程公司与并购

高 阳

gaoyang_yang@junhe.com