农行微捷贷(农业银行微捷贷)

发展普惠金融既是政治使命和社会责任,也是打造差异化竞争、推进业务转型的重要方向。周慕冰董事长提出:“创新是发展普惠金融业务的关键”。

▼

为顺应时代发展需要和互联网金融发展趋势,农总行创新推出服务小微企业的信贷产品“微捷贷”。该产品依托大数据分析技术,对客户精准画像,真正实现了小微企业融资的”秒申””秒审””秒贷”,有效地解决了小微企业融资难、融资贵、融资慢等问题。微捷贷的诞生,将极大提高批量获客能力、增贷款量增户、提高产品的交叉销售率、增强客户粘性与忠诚度,为我行小微金融业务转型的提供了有效途径,成为实现监管达标的有力抓手,更是打好“普惠金融攻坚战”,实现我行“一号工程”“提质扩户增值”的关键。

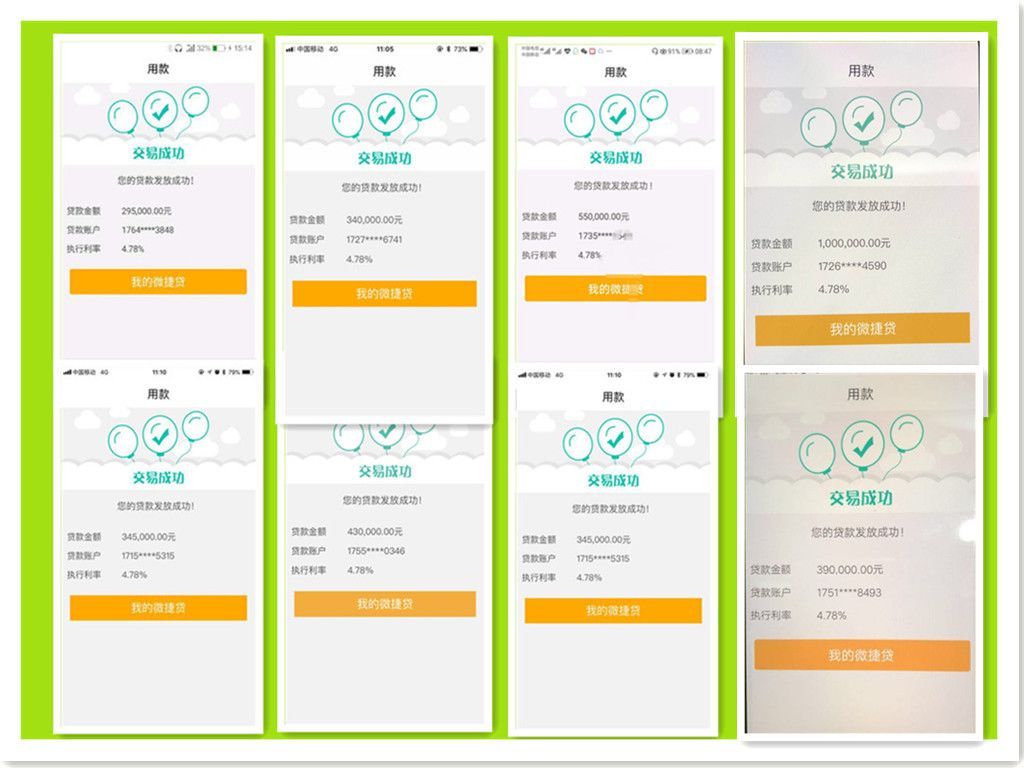

微捷贷上线后,湖北农行新增小微企业客户数快速增长,业务经营取得初步成效。9月6日产品上线当天,共有26家支行成功开通微捷贷业务,签约客户45笔,放贷1526.2万元。经过一周奋战,截止9月12日,签约客户155户,放贷4976万元。

上线前精细筹备

1.组建营销支持团队

为有效支持开展微捷贷营销推广,各二级分行普惠金融部牵头,联合运营管理部、网络金融部成立联动工作小组,并精选1至2名精通小微企业融资业务、熟悉BoEing、C3、企业网银和个人掌银系统操作的客户经理加入工作小组,指定“微捷贷”业务的专项管理人员和管户经理。

2.逐户上门摸底调查

扎实开展白名单客户的摸底调查,客户经理不辞辛苦,加班加点,在三天时间内对照总行下发的白名单逐户上门实地调查。通过核实账户状态是否正常,是否正常营业,是否有违规违法记录,是否有其他不良记录等,对不符合办贷情况的从白名单中剔除,消除产品上线初期风险识别不精准带来的潜在风险。

3.积极宣传造势

产品上线前夕,省分行高度重视营销氛围打造,在人民网湖北频道、荆楚网、腾讯大楚网等知名媒体发布广告,对微捷贷进行介绍和报道,引起湖北省内小微企业客户极大关注;为普惠金融线上三大产品“微捷贷”、“惠农e贷”“网捷贷”专门制作宣传易拉宝。各支行利用网点跑马屏、电视、易拉宝、折页等吸引客户眼球。客户经理利用微信大量转发微捷贷产品介绍和操作指南,赢得朋友客户频频“点赞”,为产品后续营销提供了资源保障。

4.加大培训力度

总行至上而下深入到一级支行,对微捷贷进行了培训介绍,省分行再次详细介绍了微捷贷的操作方法以及常见的问题及解决途径,各二级分行进一步进行转培训。其中,孝感分行利用网点对公业务导入机会进行了广泛宣传:要求导入老师编制“微捷贷”营销术语,便于网点员工营销推广,并将网点员工“微捷贷”营销PK赛纳入网点竞赛范围。

5.试运营顺利开展

经过白名单筛查和客户邀约,我行选择湖北自贸试验区武汉片区分行的某高新技术企业作为“第一个吃螃蟹的人”,进行微捷贷产品测试。客户通过企业网银、企业法定代表人的掌上银行全流程在线上办理了贷款,从提出需求到贷款发放到位,前后不到3分钟,实现了小微企业线上特色产品营销新突破,对全行普惠金融业务开展起到了良好的示范作用,客户更是欣喜地对农行的新产品伸出了大拇指。

正式上线开局良好

✕

✕

9月6日产品正式上线,各级行客户经理针对白名单客户电话邀约全覆盖,详细为讲解农行微捷贷在流程、利率、还款方式、担保方式等多方面的优势,引起客户极大关注。恩施分行凭借前期的认真钻研,熟练掌握微捷贷的办理流程,在早上8点22分成功为某副食品企业发放产品上线后省内的第一笔微捷贷,客户从提出用款申请到贷款发放到位,前后不到3分钟,成功获贷100万元。客户用后感叹:“农行这款产品对我们小微企业太实用了,操作简单、审批迅速、用款还款方便、成本也低,我要给我的合作伙伴大力推荐这款产品。”经过前期周密的准备,微捷贷在全省上线第一天,获得良好开局,全省共有26家支行成功开通微捷贷业务,发放贷款45笔,金额1526.2万元。

✕

✕

后期大力营销推广

1、持续加大营销力度

针对白名单客户,客户经理将按户上门推介微捷贷产品,现场演示,让客户了解我行产品,熟练使用我行产品。各一级支行将开展客户联谊会和产品推介会,加强营销组织、提高白名单客户渗透率。同时,借助客户联谊机会,加强企业网银、个人掌银、单位结算卡、结算套餐、理财、开立帐户与保险等产品综合营销,提高对公产品交叉销售率,深入推进“提质扩户增值”“一号工程”建设。

2.加大微捷贷考核督导力度

微捷贷是完成银保监口径小微企业法人信贷客户数计划的重要抓手。省分行党委高度重视微捷贷营销情况,要求签约转化率和有贷客户转化率均达到100%。省分行按旬公布系统排名,各分行制定微捷贷营销日报,按日通报营销进度,营造浓厚的营销氛围。

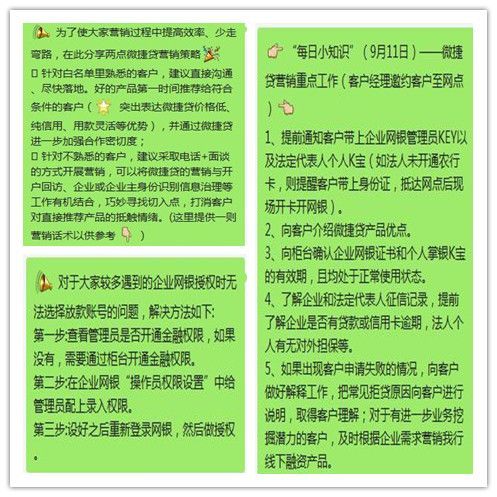

3.持续加强微捷贷业务知识学习

省分行组建了微捷贷业务群,每天发布业务办理和营销“每日小知识”,同时安排专人对全省业务办理中遇到的问题进行及时解答,力争让每一个符合条件的客户都能成功获贷。各级行认真总结微捷贷办理中遇到的问题和解决方法,归纳微捷贷营销方法和技巧,为第二期白名单上线营销做好准备。

“微捷贷”是我行践行服务小微企业发展社会责任的创新之举,也是实现我行业务转型发展,打好“普惠金融攻坚战”的重要抓手。下阶段,湖北农行将积极引导各级行树立新思维、运用新模式,有序开展产品推广,深入挖掘现有存量客户资源,满足更广泛客户群体的融资需求,保质保量地完成银保监会“两增两控”考核评价任务和人民银行“降准提档”工作目标,推进“一号工程”建设,为我行建设成为“中部地区一流商业银行”作出新贡献。